Naviguer dans les tumultueuses eaux du marché financier sans tomber dans les erreurs de trading les plus courantes est un véritable défi pour les traders de tous niveaux.

Cet article plonge au cœur des pièges fréquemment rencontrés dans le monde du trading, allant du sur-trading impulsif à la négligence de l’analyse fondamentale, en passant par le danger de suivre aveuglément les mouvements de la foule.

En dévoilant ces erreurs courantes, nous vous proposons des stratégies éprouvées et des conseils pratiques pour les éviter, vous permettant ainsi d’optimiser vos performances et de sécuriser votre parcours d’investissement.

Que vous soyez un débutant cherchant à poser des bases solides ou un trader expérimenté désireux d’affiner votre approche, ce guide est conçu pour vous équiper des connaissances nécessaires à une prise de décision avisée et à une gestion de risque efficace.

Préparez-vous à découvrir comment transformer les obstacles en tremplins vers le succès en trading.

1. Le Manque de Plan de Trading

Qu’est-ce que c’est ?

Beaucoup de traders entrent sur le marché sans un plan de trading clair. Un plan de trading agit comme une boussole, guidant vos actions sur le marché selon des critères prédéfinis.

Pourquoi c’est un problème ?

Sans plan, vous êtes plus susceptible de prendre des décisions impulsives et émotionnelles, ce qui peut conduire à des pertes.

Comment l’éviter ?

Développez un plan de trading qui inclut vos objectifs de trading, les stratégies que vous utiliserez, vos critères d’entrée et de sortie des trades, ainsi que vos méthodes de gestion du risque.

2. La Gestion Inadéquate du Risque

Qu’est-ce que c’est ?

La gestion du risque est souvent négligée par les traders. Cela inclut de ne pas définir de stop-loss, de risquer trop sur un seul trade, ou d’utiliser un effet de levier excessif.

Pourquoi c’est un problème ?

Une mauvaise gestion du risque peut mener à des pertes importantes, parfois en un seul trade.

Comment l’éviter ?

Utilisez toujours des ordres stop-loss pour limiter vos pertes, ne risquez qu’un petit pourcentage de votre capital de trading sur un seul trade, et comprenez bien les implications de l’effet de levier sur vos trades.

3. L’Effet de Levier Excessif

Qu’est-ce que c’est ?

L’effet de levier permet de trader des montants plus importants que ce que votre capital initial permettrait.

C’est une épée à double tranchant qui peut amplifier les gains, mais aussi les pertes.

Pourquoi c’est un problème ?

Utilisé de manière excessive, l’effet de levier peut conduire à des pertes rapides et importantes, surtout si le marché évolue contre votre position.

Comment l’éviter ?

Soyez prudent avec l’effet de levier.

Commencez avec un levier faible, surtout si vous êtes débutant, et augmentez-le progressivement à mesure que vous gagnez en expérience et en confiance.

4. Le Trading Émotionnel

Qu’est-ce que c’est ?

Le trading émotionnel se produit lorsque les décisions de trading sont influencées par des émotions comme la peur, l’avidité, ou l’espoir, plutôt que basées sur une analyse rationnelle.

Nous avons rédiger un article sur : Journée Type de Day Trading : Stratégies et Gestion du Stress; qui pourrait vous donner des pistes dans ce domaine.

Pourquoi c’est un problème ?

Les décisions émotionnelles peuvent conduire à des erreurs comme entrer dans un trade par peur de manquer une opportunité, ou rester dans une position perdante dans l’espoir qu’elle se retourne.

Comment l’éviter ?

Développez une discipline de trading, fiez-vous à votre plan de trading, et apprenez à reconnaître et à gérer vos émotions.

Pratiquer la méditation ou d’autres techniques de gestion du stress peut également aider.

Pourquoi les Traders Font des Erreurs : Décryptage des Pièges Courants

Comprendre les raisons sous-jacentes qui mènent les traders à commettre des erreurs est crucial pour tout investisseur souhaitant améliorer sa performance sur les marchés financiers.

Voyons de plus près les principaux facteurs contribuant aux erreurs de trading et comment les surmonter.

Décisions Émotionnelles : Entre Peur et Avidité

La Peur de Manquer (FOMO)

L’une des émotions les plus puissantes dans le trading est la peur de manquer une opportunité, souvent abrégée en FOMO (Fear Of Missing Out).

Cette peur peut pousser les traders à entrer précipitamment dans des trades sans une analyse suffisante, menant à des décisions mal informées.

La Panique lors des Fluctuations du Marché

La panique est une autre réaction émotionnelle courante, particulièrement lors de mouvements de marché importants et inattendus.

Cette panique peut inciter à vendre à perte dans un mouvement de sauvegarde instinctif, souvent au pire moment.

Comment Contourner ces Émotions ?

- Formation et Préparation : Renforcez votre compréhension des marchés pour mieux anticiper les fluctuations et réduire l’impact émotionnel.

- Planification : Ayez un plan de trading clair pour guider vos actions et réduire les prises de décision impulsives.

Manque de Connaissances : L’Obstacle Invisible

Connaissances de Base Insuffisantes

Beaucoup d’erreurs découlent simplement d’un manque de connaissances fondamentales sur le fonctionnement des marchés, des instruments financiers, ou des stratégies de trading.

Stratégies Mal Définies

Une stratégie de trading floue ou incomplète est une recette pour l’échec.

Sans une méthode claire, les traders naviguent à vue, augmentant le risque d’erreurs coûteuses.

Comment Améliorer ses Connaissances ?

- Éducation Continue : Investissez dans votre éducation en trading. De nombreuses ressources en ligne, cours, et webinaires peuvent enrichir vos connaissances.

- Pratique : Utilisez les comptes démo pour pratiquer vos stratégies sans risquer de capital réel.

Reconnaître et Surmonter les Pièges

L’Importance de l’Auto-Évaluation

Une auto-évaluation régulière est essentielle pour identifier les motifs récurrents dans vos erreurs de trading.

Tenez un journal de trading pour analyser vos décisions et leurs résultats.

La Clé du Succès : La Discipline

La discipline est le fondement d’un trading réussi.

Elle vous aide à rester fidèle à votre plan et à vos stratégies, même dans les moments de forte émotion ou de doute.

Conseils pour Éviter les Erreurs de Trading

Établir un Plan de Trading : La Fondation de Votre Réussite en Bourse

Un plan de trading est plus qu’une simple stratégie ; c’est un cadre qui guide chacune de vos actions sur le marché financier.

Construire un plan robuste et détaillé est indispensable pour naviguer dans les eaux parfois tumultueuses du trading.

Voici comment élaborer un plan qui soutient vos objectifs financiers et renforce votre discipline de trading.

Définir Vos Objectifs de Trading

Clarifier Vos Attentes

Commencez par définir clairement ce que vous souhaitez atteindre avec le trading.

Que recherchez-vous ?

Des gains réguliers pour compléter vos revenus, ou la croissance à long terme de votre portefeuille d’investissement ?

Vos objectifs influenceront toutes les décisions subséquentes.

Réalisme et Précision

Soyez réaliste dans vos attentes.

Fixer des objectifs atteignables vous aide à rester motivé et à évaluer efficacement vos progrès.

Critères d’Entrée et de Sortie

Quand Entrer et Sortir

Définissez les signaux ou les conditions qui déclencheront l’achat ou la vente d’un actif.

Cela peut inclure des indicateurs techniques, des nouvelles économiques, ou des changements de tendance du marché.

La Discipline avant Tout

Une fois vos critères établis, la discipline est clé.

Ne laissez pas les émotions vous pousser à dévier de vos plans préétablis.

Stratégies de Gestion du Risque

Limitez Vos Pertes

La gestion du risque est essentielle pour protéger votre capital.

Déterminez à l’avance le montant maximal que vous êtes prêt à risquer sur chaque trade, et utilisez des ordres stop-loss pour automatiquement clôturer une position à un niveau de perte prédéfini.

L’Effet de Levier avec Prudence

L’effet de levier peut amplifier vos gains, mais aussi vos pertes.

Soyez prudent avec son utilisation, et assurez-vous que cela s’inscrit dans votre stratégie globale de gestion du risque.

Tenir un Journal de Trading

Suivi et Réflexion

Un journal de trading n’est pas seulement un historique de vos transactions.

C’est un outil pour réfléchir à vos décisions, analyser vos erreurs et vos succès, et ajuster votre plan en conséquence.

Quoi Noter ?

Incluez les détails de chaque trade (date, prix d’entrée et de sortie, gain ou perte), vos motivations pour prendre la position, et toute observation sur le marché ou sur votre état émotionnel.

Maîtriser la Gestion du Risque : La Clé pour Pérenniser Votre Trading

La gestion du risque ne se résume pas à quelques pratiques éparses ; c’est une approche globale qui doit imprégner chaque aspect de votre activité de trading.

Voici comment vous pouvez protéger votre capital et naviguer avec confiance sur les marchés financiers.

L’Utilité des Ordres Stop-Loss

Sécurité Automatique

Les ordres stop-loss sont des outils indispensables pour limiter vos pertes.

Ils permettent de clôturer automatiquement une position à un prix prédéfini, empêchant ainsi une petite perte de se transformer en un désastre financier.

Stratégie de Placement

Placez vos stop-loss selon des critères techniques et non sur la quantité que vous êtes disposé à perdre.

Cela implique souvent de les situer à des niveaux de support ou de résistance clairs.

Risquer Uniquement un Petit Pourcentage de Votre Capital

Règle de Gestion du Risque

Ne risquez jamais plus de 1 à 2 % de votre capital total sur une seule transaction.

Cette règle simple vous permet de survivre à une série de pertes sans compromettre significativement votre capital de trading.

L’Importance de la Consistance

Appliquer cette règle de manière cohérente peut stabiliser vos résultats de trading, en évitant les fluctuations extrêmes de votre capital.

Comprendre l’Impact de l’Effet de Levier

Double-Tranchant

L’effet de levier peut amplifier vos gains, mais il augmente aussi proportionnellement votre risque.

Une utilisation prudente de l’effet de levier est cruciale pour éviter des pertes qui pourraient excéder votre investissement initial.

Stratégies de Levier

Déterminez le niveau de levier approprié en fonction de votre stratégie de trading, de votre tolérance au risque, et de votre expérience.

Commencez avec un levier faible si vous êtes novice, et augmentez-le progressivement à mesure que vous acquérez de l’expérience.

La Diversification : Ne Pas Mettre Tous Ses Œufs dans le Même Panier

Répartition des Risques

La diversification est une autre stratégie essentielle de gestion du risque.

En répartissant vos investissements entre différents actifs, marchés, ou instruments financiers, vous pouvez réduire l’impact négatif d’une mauvaise performance d’une partie de votre portefeuille.

Diversification Stratégique

Choisissez des actifs qui ont tendance à ne pas se déplacer dans la même direction en même temps.

L’objectif est de trouver un équilibre qui minimise les risques tout en maximisant les opportunités de gains.

L’Art de l’Adaptation et de l’Apprentissage Continu dans le Trading

Dans le trading, la seule constante est le changement.

Les marchés financiers évoluent en réponse à une myriade de facteurs, allant des politiques économiques aux tendances sociales.

Pour un trader, s’adapter et continuer à apprendre n’est pas une option mais une nécessité.

Voici comment intégrer cette mentalité dans votre routine de trading pour rester compétitif et réduire les risques.

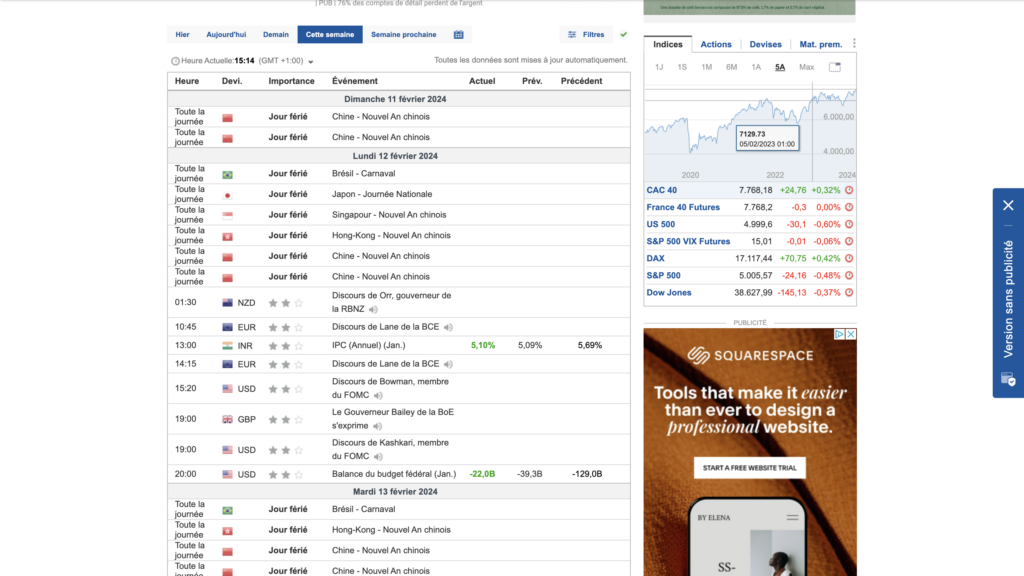

Se Tenir au Courant des Actualités Financières

La Veille Informationnelle Quotidienne

Allouez du temps chaque jour pour consulter les actualités financières.

Les sites d’informations économiques, les bulletins spécialisés, et les applications dédiées offrent des mises à jour en temps réel sur les événements susceptibles d’affecter vos décisions de trading.

L’Impact Direct sur Votre Trading

Comprendre comment les événements mondiaux influencent les marchés vous permet de prendre des décisions éclairées.

Cela peut signifier ajuster vos positions en prévision de la volatilité ou identifier de nouvelles opportunités d’investissement.

L’Importance Cruciale des Analyses de Marché

Apprendre des Experts

Les analyses de marché fournissent des perspectives précieuses sur les mouvements potentiels des marchés.

En vous familiarisant avec différentes analyses, qu’elles soient techniques, fondamentales, ou sentimentales, vous pouvez affiner votre stratégie de trading.

Application Pratique

Utilisez ces analyses pour tester et valider vos propres hypothèses de trading.

Cela peut renforcer votre confiance dans vos stratégies ou vous inciter à les réviser.

L’Adaptabilité : Votre Meilleur Atout

Évaluer et Ajuster

La capacité à évaluer rapidement l’efficacité de votre stratégie de trading et à y apporter les ajustements nécessaires est essentielle.

Cela peut impliquer de changer d’approche en fonction de l’évolution du marché ou de rectifier une erreur avant qu’elle ne devienne coûteuse.

Apprendre de Chaque Expérience

Chaque trade, réussi ou non, est une opportunité d’apprentissage.

Analysez vos actions et leurs résultats pour mieux comprendre vos forces et identifier les domaines à améliorer.

Cultiver une Mentalité d’Apprentissage Continu

Investir dans Votre Éducation

Le trading est un domaine où l’éducation peut directement influencer vos résultats financiers.

Des plateformes d’apprentissage en ligne aux séminaires et ateliers, investissez dans votre formation continue pour rester à la pointe.

Réseauter avec d’Autres Traders

Participer à des forums de trading, à des groupes sur les réseaux sociaux, ou à des clubs d’investissement locaux peut vous exposer à de nouvelles idées et stratégies.

L’échange avec d’autres traders enrichit votre compréhension du marché et stimule votre créativité.

Pièges Fréquents en Trading et Comment les Éviter

La Risque de Suivre Aveuglément la Foule dans le Trading

Dans l’univers du trading, il peut être tentant de suivre les tendances populaires ou de se fier aux conseils d’autres traders.

Cependant, cette approche peut s’avérer risquée et conduire à des décisions mal informées.

Voici pourquoi il est crucial de mener vos propres recherches et analyses avant toute décision de trading.

Comprendre le Comportement de la Foule

Psychologie de Masse

Le comportement de la foule peut souvent refléter la psychologie de masse, où les décisions sont prises sur la base d’émotions collectives plutôt que d’une analyse rationnelle.

Cela peut conduire à des bulles spéculatives ou à des crashs soudains, rendant le suivi aveugle de la foule particulièrement dangereux.

L’Effet de Bandwagon

L’effet de bandwagon, ou l’effet de suivisme, décrit la tendance des individus à adopter certains comportements, styles, ou attitudes simplement parce que d’autres le font.

Dans le trading, cela peut mener à entrer ou sortir de positions basées sur la popularité plutôt que sur la solidité financière.

L’Importance de la Recherche Indépendante

Faire Vos Propres Analyses

La clé pour éviter les pièges du suivisme est de mener vos propres recherches et analyses.

Cela signifie évaluer les fondamentaux des actifs, comprendre les indicateurs techniques, et rester informé des événements économiques qui peuvent influencer les marchés.

Diversifier Vos Sources d’Information

Ne vous fiez pas à une seule source d’information.

Explorez divers points de vue, analyses, et données pour construire une perspective bien arrondie avant de prendre une décision de trading.

Stratégies pour Éviter de Suivre la Foule

Fixez des Règles de Trading Personnalisées

Établissez vos propres critères de trading basés sur votre tolérance au risque, vos objectifs financiers, et votre analyse du marché.

Cela vous aide à rester fidèle à votre stratégie même quand les mouvements de masse semblent tentants.

Apprenez à Identifier les Tendances de Marché Soutenables

Apprendre à distinguer entre une tendance de marché justifiée par des fondamentaux solides et une hype passagère est crucial.

Cela peut impliquer une analyse technique approfondie, ainsi que le suivi des nouvelles économiques et des rapports financiers.

Cultivez une Mentalité Critique

Questionnez toujours pourquoi une tendance spécifique se développe et si elle aligne avec votre compréhension du marché.

L’esprit critique est votre meilleur outil pour éviter les décisions précipitées basées sur les actions des autres.

Sur-trading : Comment le Reconnaître et l’Éviter

Le sur-trading est un piège dans lequel de nombreux traders, novices et expérimentés, tombent.

Souvent motivé par des réactions émotionnelles aux fluctuations du marché, le sur-trading peut diminuer considérablement l’efficacité de votre stratégie de trading et éroder votre capital.

Voici comment identifier et éviter le sur-trading.

Qu’est-ce que le Sur-trading ?

Définition

Le sur-trading se produit lorsqu’un trader effectue un nombre excessif de transactions, dépassant les limites de sa stratégie de trading rationnelle.

Cela peut résulter de la poursuite compulsive de gains ou de la tentative de récupérer des pertes.

Signes de Sur-trading

- Augmentation de la Fréquence des Transactions : Vous tradez beaucoup plus fréquemment que votre plan ne le prévoit.

- Décisions Émotionnelles : Vos transactions sont souvent motivées par l’excitation, la peur, ou l’avidité plutôt que par une analyse soignée.

- Négligence des Règles de Trading : Vous ignorez vos critères d’entrée et de sortie établis pour tenter de saisir toutes les opportunités possibles.

Stratégies pour Prévenir le Sur-trading

Établir des Critères de Trading Strictes

Définissez clairement vos critères d’entrée et de sortie pour chaque transaction.

Ces règles doivent être basées sur votre analyse du marché et rester constantes, indépendamment des conditions de marché.

Fixez des Limites Quotidiennes, Hebdomadaires, ou Mensuelles

Limitez le nombre de transactions que vous effectuez dans une période donnée.

Cela peut inclure des limites sur le nombre de trades, le volume tradé, ou le montant du capital risqué.

Utilisez un Journal de Trading

Tenir un journal de vos transactions peut vous aider à reconnaître les tendances de sur-trading.

Notez les raisons de chaque trade, les résultats, et vos émotions au moment de la décision.

Cela peut vous aider à identifier les déclencheurs émotionnels de sur-trading.

Pratiquez la Discipline et la Patience

La discipline est essentielle pour éviter le sur-trading.

Cela signifie attendre les bonnes opportunités qui correspondent à vos critères plutôt que de chercher constamment à être sur le marché.

Gestion Émotionnelle

Apprenez à reconnaître et à gérer vos émotions.

Des techniques telles que la méditation, le trading en simulation (sans argent réel), ou la consultation avec un coach de trading peuvent aider à maîtriser les réactions émotionnelles.

Stratégies de Trading Efficaces

Combinaison de l’Analyse Technique et Fondamentale : Clé d’une Stratégie de Trading Équilibrée

Dans le monde du trading, deux approches principales aident les investisseurs à prendre des décisions éclairées : l’analyse technique et l’analyse fondamentale.

Chacune offre des insights uniques sur les marchés et les actifs, et leur combinaison peut mener à une stratégie de trading plus complète et nuancée.

Comprendre l’Analyse Technique

Qu’est-ce que l’Analyse Technique ?

L’analyse technique se concentre sur l’étude des mouvements de prix et des volumes de trading d’un actif pour prédire ses futurs mouvements.

Elle utilise divers outils et indicateurs, tels que les moyennes mobiles, les bandes de Bollinger, et le RSI (Relative Strength Index), pour identifier les tendances du marché et les modèles de prix.

Pourquoi est-elle importante ?

- Identification des Tendances : Elle aide à déterminer la direction générale du marché, permettant aux traders de prendre des décisions alignées avec ces tendances.

- Repérage des Opportunités : Les indicateurs techniques peuvent signaler des moments opportuns pour entrer ou sortir d’une position.

Explorer l’Analyse Fondamentale

Qu’est-ce que l’Analyse Fondamentale ?

L’analyse fondamentale évalue la valeur intrinsèque d’un actif en examinant des facteurs économiques, financiers, et autres indicateurs qualitatifs et quantitatifs.

Pour les actions, cela peut inclure l’analyse des états financiers, la santé de l’industrie, et les conditions économiques globales.

Pourquoi est-elle cruciale ?

- Évaluation de la Valeur Intrinsèque : Elle permet d’identifier les actifs sous-évalués ou surévalués par rapport à leur valeur réelle.

- Prise de Décision à Long Terme : Fournit une base solide pour les décisions d’investissement à long terme, en se concentrant sur la santé et les perspectives d’une entreprise ou d’un secteur.

La Synergie de l’Analyse Technique et Fondamentale

Combinaison des Deux Approches

En combinant l’analyse technique et fondamentale, les traders peuvent bénéficier d’une vue d’ensemble complète.

L’analyse technique peut offrir des indications sur le « quand » effectuer une transaction, tandis que l’analyse fondamentale peut fournir des insights sur le « pourquoi » un actif est un bon investissement.

Stratégie de Trading Bien Arrondie

- Diversification des Méthodes : Utiliser à la fois l’analyse technique et fondamentale permet de diversifier vos méthodes d’évaluation des actifs, réduisant ainsi le risque de dépendre d’une seule perspective.

- Adaptabilité : Permet aux traders d’ajuster leurs stratégies en fonction des changements du marché, en combinant des décisions basées sur des indicateurs à court terme avec des évaluations à long terme de la valeur d’un actif.

La Diversification du Portefeuille : Une Stratégie Essentielle pour Réduire le Risque

La diversification du portefeuille est une des pierres angulaires de l’investissement intelligent.

Elle repose sur le principe de ne pas concentrer tous vos investissements dans un seul actif ou secteur, minimisant ainsi le risque et potentiellement améliorant le rendement ajusté au risque de votre portefeuille.

Voici comment la diversification fonctionne et pourquoi elle est indispensable.

Pourquoi la Diversification est-elle Cruciale ?

Réduction du Risque Spécifique

La diversification aide à atténuer le risque spécifique à un seul investissement ou secteur.

En répartissant vos investissements, vous êtes moins susceptible de subir des pertes majeures si un actif sous-performe.

Amélioration des Rendements Ajustés au Risque

En diversifiant, vous pouvez améliorer votre rendement ajusté au risque, car différents actifs réagissent différemment aux mêmes événements économiques.

Certains peuvent sous-performer, tandis que d’autres peuvent exceller, équilibrant ainsi les performances globales de votre portefeuille.

Comment Diversifier Efficacement Votre Portefeuille ?

Diversification par Classe d’Actifs

Investissez dans une variété de classes d’actifs telles que les actions, les obligations, l’immobilier, et les matières premières.

Chaque classe d’actifs a ses propres caractéristiques de risque et de rendement, offrant ainsi une protection contre la volatilité.

Diversification Géographique

Ne limitez pas vos investissements à un seul marché ou pays.

Les marchés émergents et développés offrent des opportunités diverses et peuvent réagir différemment aux changements économiques mondiaux.

Diversification Sectorielle

Investir dans différents secteurs économiques peut également réduire le risque.

Les secteurs comme la technologie, la santé, l’industrie, et les services financiers peuvent avoir des cycles de croissance différents.

Diversification Temporelle

La diversification ne concerne pas seulement où vous investissez, mais aussi quand vous investissez.

La technique du dollar-cost averaging, où vous investissez un montant fixe à intervalles réguliers, peut réduire le risque de timing du marché.

Les Défis de la Diversification

Sur-diversification

Trop diversifier peut diluer vos gains potentiels et rendre la gestion de votre portefeuille plus complexe. Trouver le juste équilibre est clé.

Compréhension des Corrélations

Certains actifs peuvent être plus corrélés qu’il n’y paraît.

Une compréhension approfondie de la manière dont les actifs interagissent peut vous aider à construire un portefeuille vraiment diversifié.

Des questions sur les erreurs en trading ?

Q : Qu’est-ce que le sur-trading et comment puis-je savoir si j’en suis coupable ?

R : Le sur-trading se produit lorsque vous effectuez trop de transactions en peu de temps, souvent poussé par des émotions plutôt que par une stratégie réfléchie.

Si vous trouvez que vous tradez beaucoup plus fréquemment que ce que votre plan de trading recommande, ou si vos décisions sont plus impulsives qu’analytiques, vous pourriez être en train de sur-trader.

Q : Comment puis-je développer une stratégie de trading qui évite les erreurs courantes ?

R : Développer une stratégie solide implique de définir clairement vos objectifs de trading, d’établir des critères d’entrée et de sortie basés sur une analyse technique et/ou fondamentale, et de mettre en place des règles strictes de gestion du risque.

La clé est de rester discipliné et de s’en tenir à votre plan.

Q : Est-il possible d’éviter complètement les erreurs en trading ?

R : Bien qu’il soit impossible d’éviter toutes les erreurs, l’objectif est de minimiser leur occurrence et leur impact sur votre capital.

L’apprentissage continu, la discipline et une gestion du risque appropriée sont essentiels pour réduire les erreurs.

Q : L’analyse technique est-elle plus importante que l’analyse fondamentale, ou vice-versa ?

R : Ni l’une ni l’autre n’est intrinsèquement plus importante. Elles servent des objectifs différents et peuvent être complémentaires.

L’analyse technique est souvent privilégiée pour le trading à court terme, tandis que l’analyse fondamentale est généralement utilisée pour des décisions d’investissement à long terme.

La combinaison des deux peut offrir une perspective plus complète.

Q : Comment la diversification du portefeuille aide-t-elle à éviter les erreurs de trading ?

R : La diversification réduit le risque en éparpillant vos investissements à travers différentes classes d’actifs, secteurs et géographies.

Cela signifie que si un investissement sous-performe, les autres parties de votre portefeuille peuvent compenser ces pertes, réduisant ainsi le risque global et les erreurs de mise en œuvre d’une stratégie trop concentrée.

Q : Quelles sont les meilleures ressources pour apprendre à éviter les erreurs de trading courantes ?

R : Les meilleures ressources incluent des livres éducatifs sur le trading, des cours en ligne, des webinaires, des blogs de trading réputés, et des forums où vous pouvez apprendre des expériences d’autres traders.

La consultation régulière d’analyses de marché professionnelles peut également vous fournir des insights précieux.